Autor: Markus Oess Auch der große Nachbar im Osten wurde von den Folgen der Pandemie schwer getroffen. Auch hier wie überall geht es im analogen Handel dramatisch abwärts und auch hier gewinnt der digitale Handel deutlich. Und auch hier kämpft das mittlere Preissegment mit sinkenden Marktanteilen. Ausländische Marken halten sich bei ihren Expansionsbemühungen mit eigenen Läden nach Russland zurück. Die Branchenagentur Fashion Consulting Group rechnet nicht vor 2023 mit einer Erholung und der Markt hat noch eine Durststrecke vor sich.

900 bis 9.900 Rubel (9,78 bis 107,58 Euro) kosten die Teile von SHU (shuclothes.com) mit Geschäften in Moskau, Sankt Petersburg, Jekaterinburg. SHU ist ein Veteran des mittleren Segments, der ursprünglich aus Sankt Petersburg stammt, erfahren wir auf der Website journal.tinkoff.ru. SHU entstand 2012, als der Gründer Andrey Kravtsov den ersten Mantel von Hand nähte: geklebte Nähte, Membrangewebe, der Verzicht auf tierische Materialien insbesondere. Später folgten Jacken und Parkas. Die Marke stellte auch auf der Pitti Uomo aus und startete die Produktion von Selvedge Denim und Accessoires. Russlands Mode hat sich dem westlichen Geschmack angepasst. „Zu den beliebtesten Marken im Massensegment in Russland zählen ZARA, O’STIN, H&M, Gloria Jeans, RESERVED, Bershka, oodji, stradivarius, next, LOVE REPUBLIC. Die zehn populärsten Marken im Premiumsegment in Russland sind GUCCI, CHANEL, ARMANI, DIOR, MICHAEL KORS, LOUIS VUITTON, DOLCE&GABBANA, BALENCIAGA, GIVENCHY, VERSACE“, listet Hans Peter Pöhlmann, Experte für GUS/Südosteuropa bei der Germany Trade & Invest Moskau, eine Gesellschaft der Bundesrepublik Deutschland für Außenwirtschaft und Standortmarketing mit Sitz in Bonn, auf. „Mein persönlicher Eindruck aus drei Jahren Aufenthalt in Moskau ist, dass sich Russland im Modemarkt traditionell stark an Italien und Frankreich orientiert. Die Namen der zehn populärsten Premiumsegment-Marken scheinen diesen Eindruck zu bestätigen“, meint Pöhlmann.

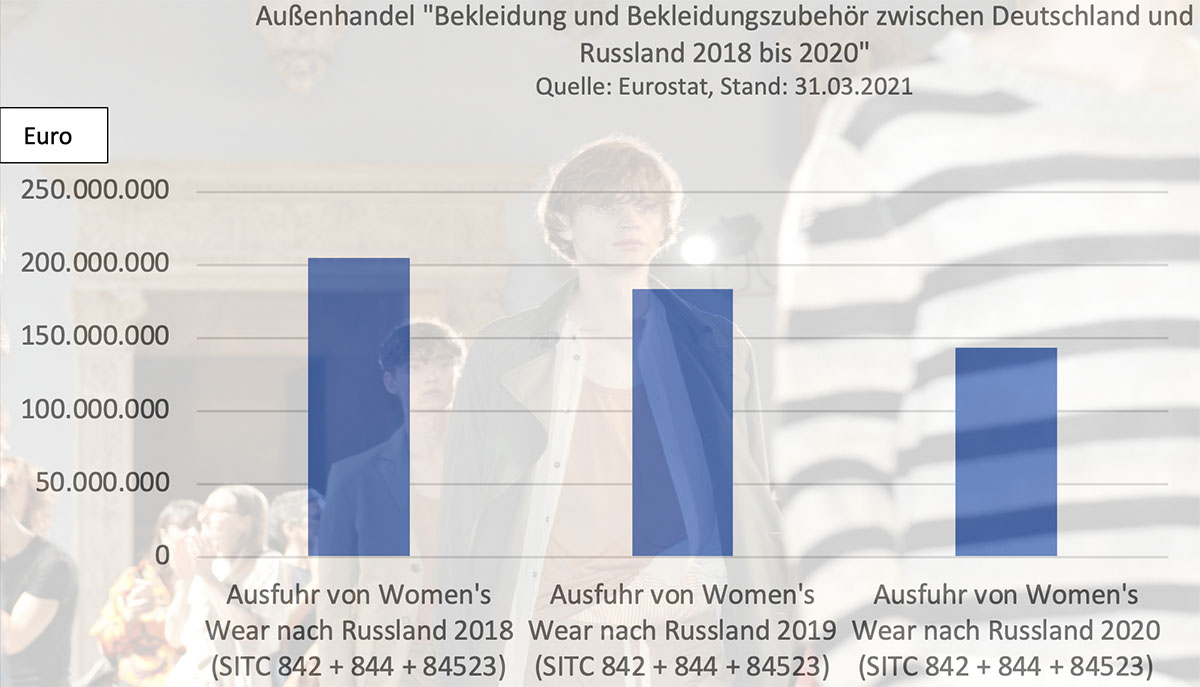

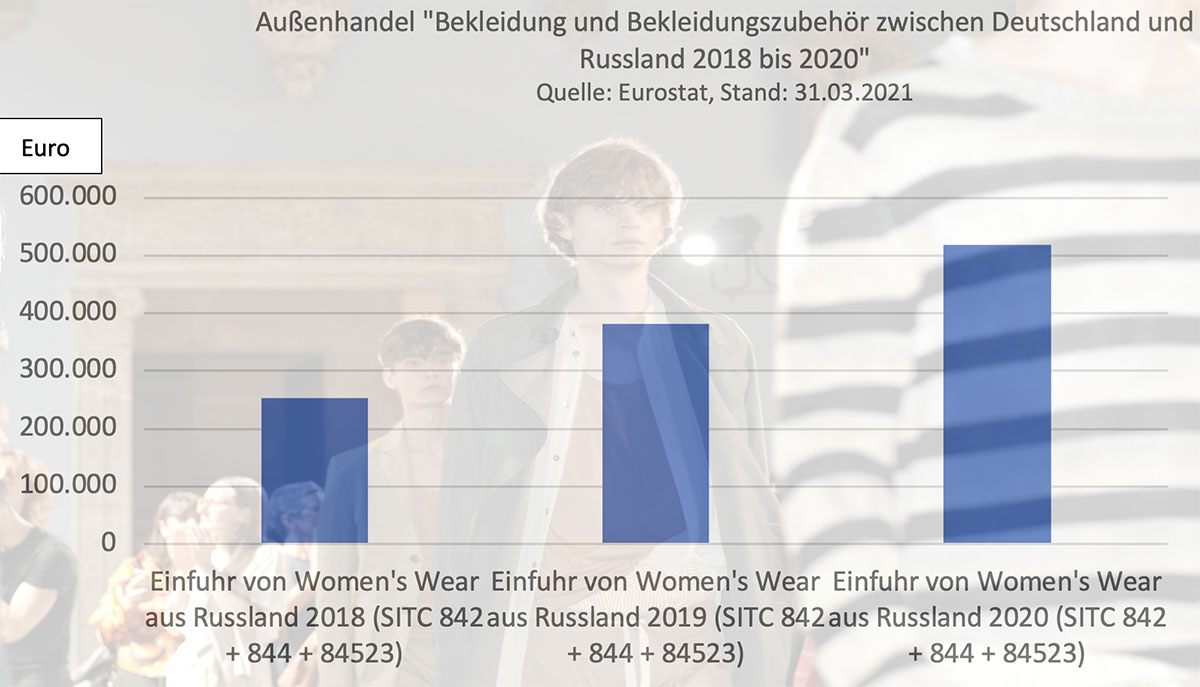

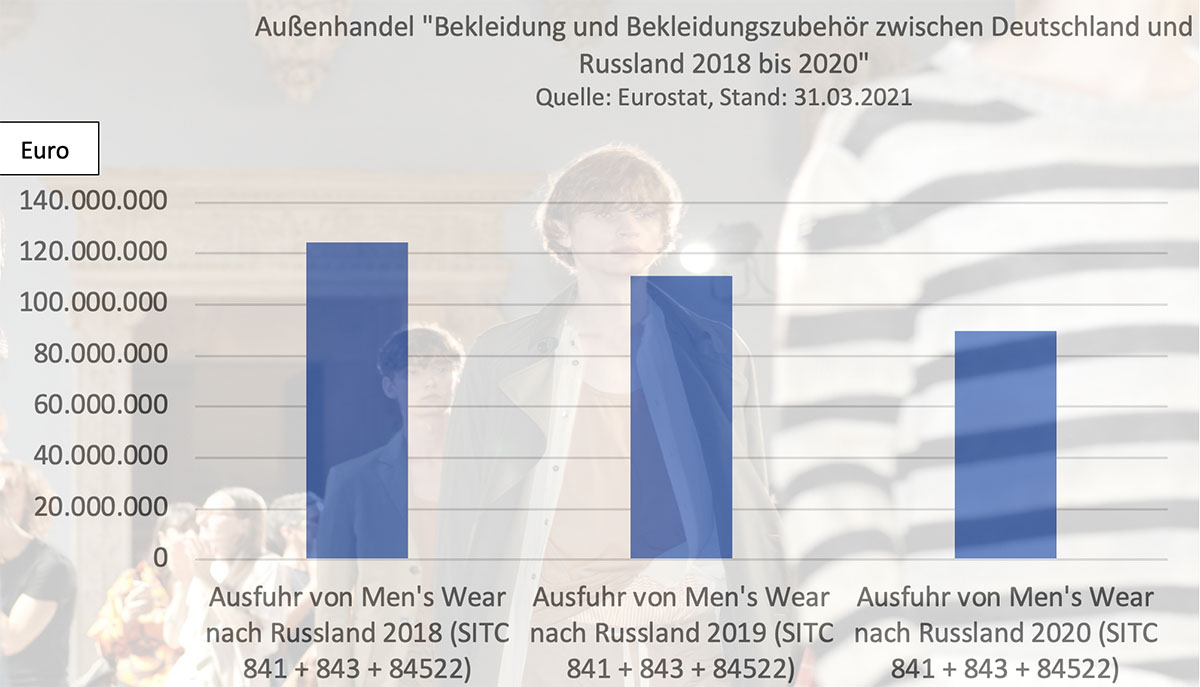

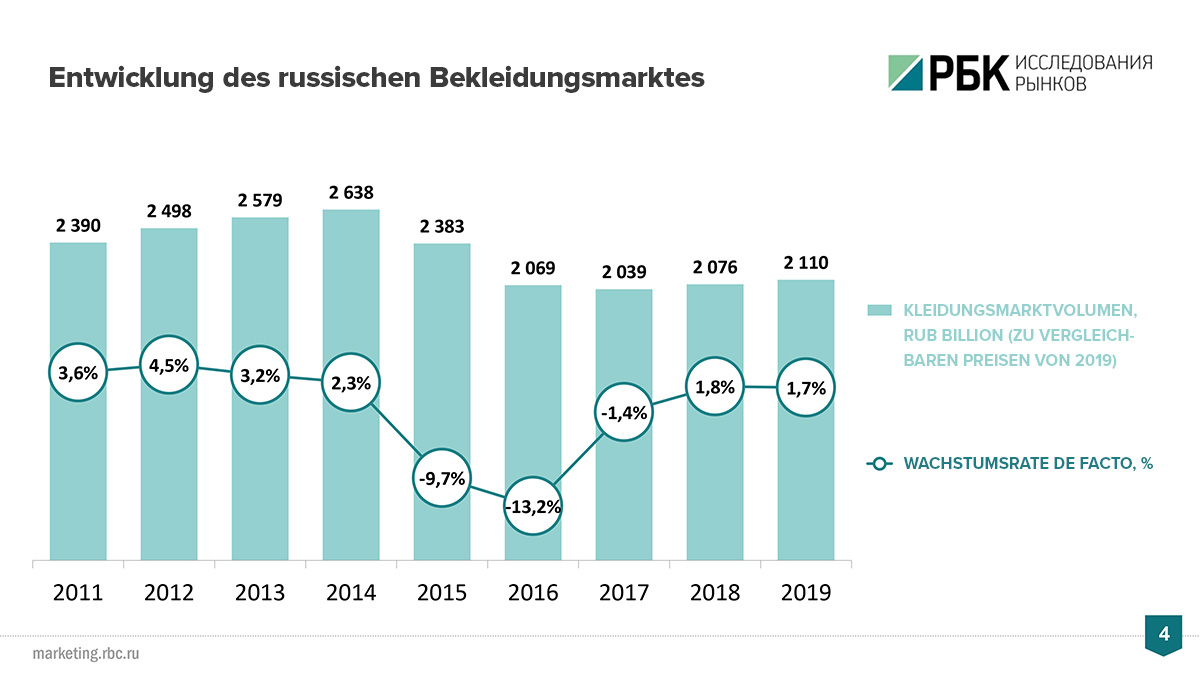

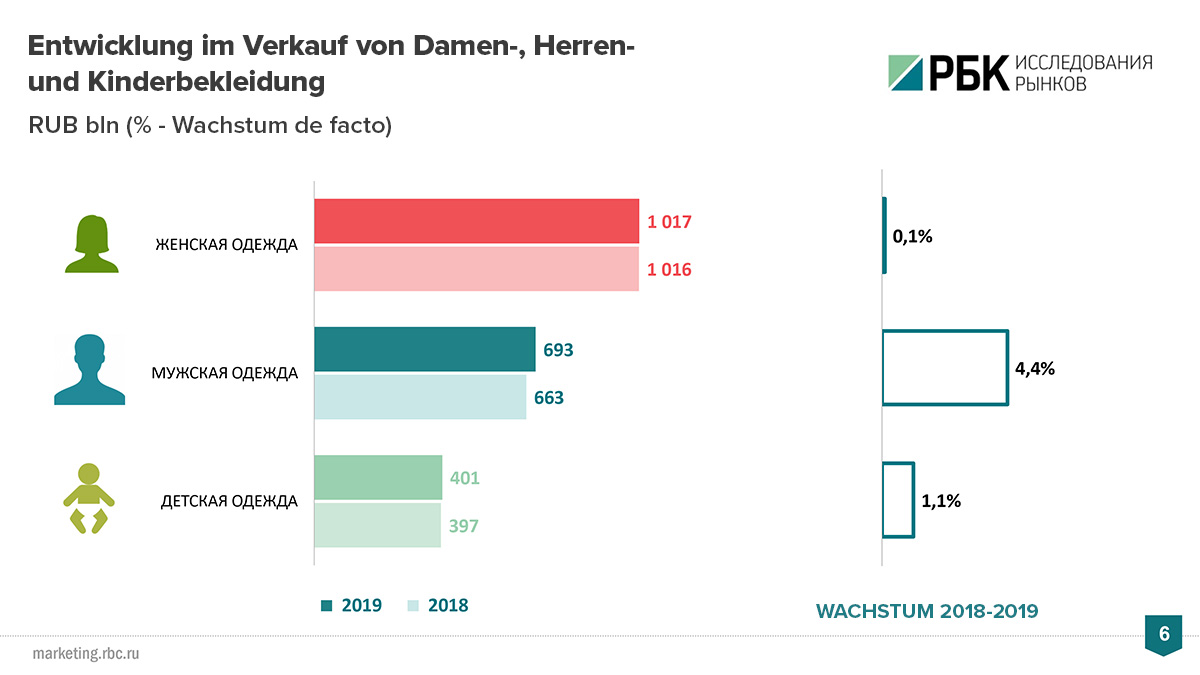

Der russische Modemarkt kam 2020 auf einen Umsatz von rund 1,71 Billionen Rubel (18,6 Milliarden Euro; Kurs 31.12). Im vergangenen Jahr fiel die Hälfte aller Abfragen bei der meistgenutzten russischen Online-Suchmaschine Yandex auf Bekleidung, 23 Prozent auf Accessoires, 21 Prozent auf Schuhe und 6 Prozent auf Hausbekleidung, Haushaltswäsche und Badeanzüge. 2019 setzten die Firmen mit Kinderbekleidung 400,8 Milliarden Rubel (Marktanteil 19 Prozent), mit Damenbekleidung 1,02 Milliarden Rubel (48,2 Prozent) und mit Herrenbekleidung 692,7 Milliarden Rubel (32,8 Prozent) um. Marktführer im russischen Einzelhandel für Bekleidung 2019 ist INDITEX mit einem Marktanteil von 3,9 Prozent, gefolgt von sportmaster (3,4 Prozent) und H&M (2,3 Prozent). Gloria Jeans (1,8 Prozent) und Detskij Mir (1,5 Prozent) belegen die nächsten Plätze. Westliche Mode kommt an, so konnte INDITEX von 2018 bis 2019 den Marktanteil von 3,6 Prozent auf 3,9 Prozent steigern (Umsatz 2019: 83 Milliarden Rubel). Gleichwohl verfolgt Russland auch in der Bekleidungsindustrie eine Lokalisierungsstrategie, muss sich aber mit der Konkurrenz aus Usbekistan auseinandersetzen, zum Beispiel bei Strümpfen und T-Shirts.

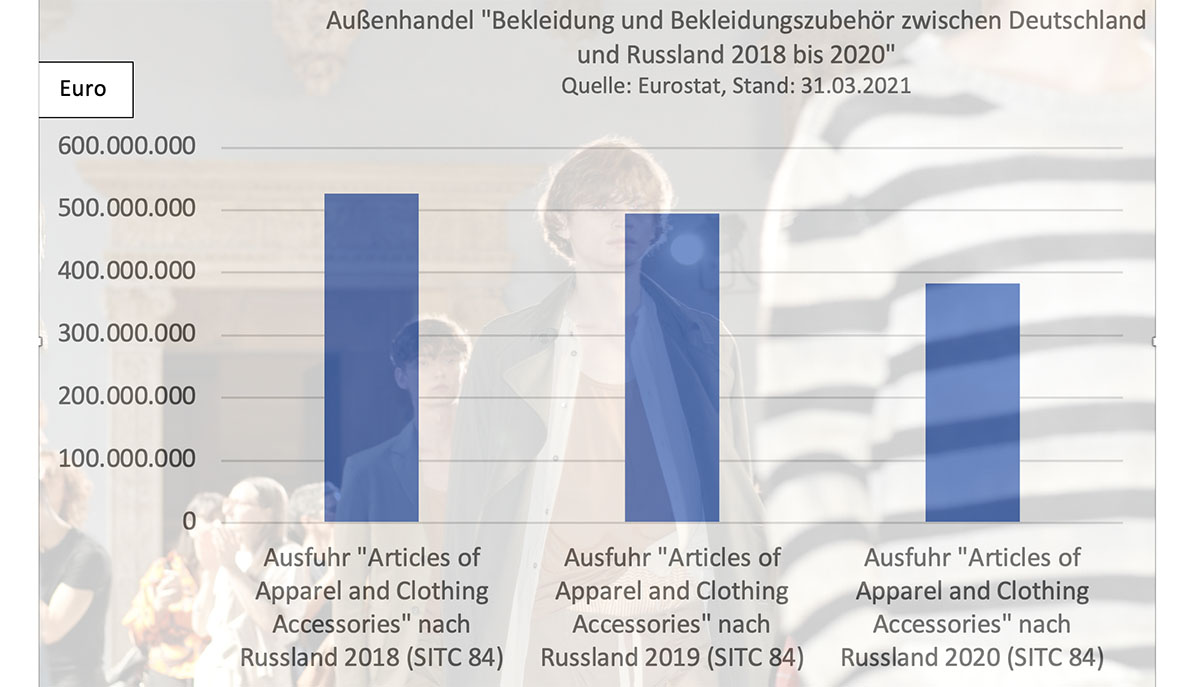

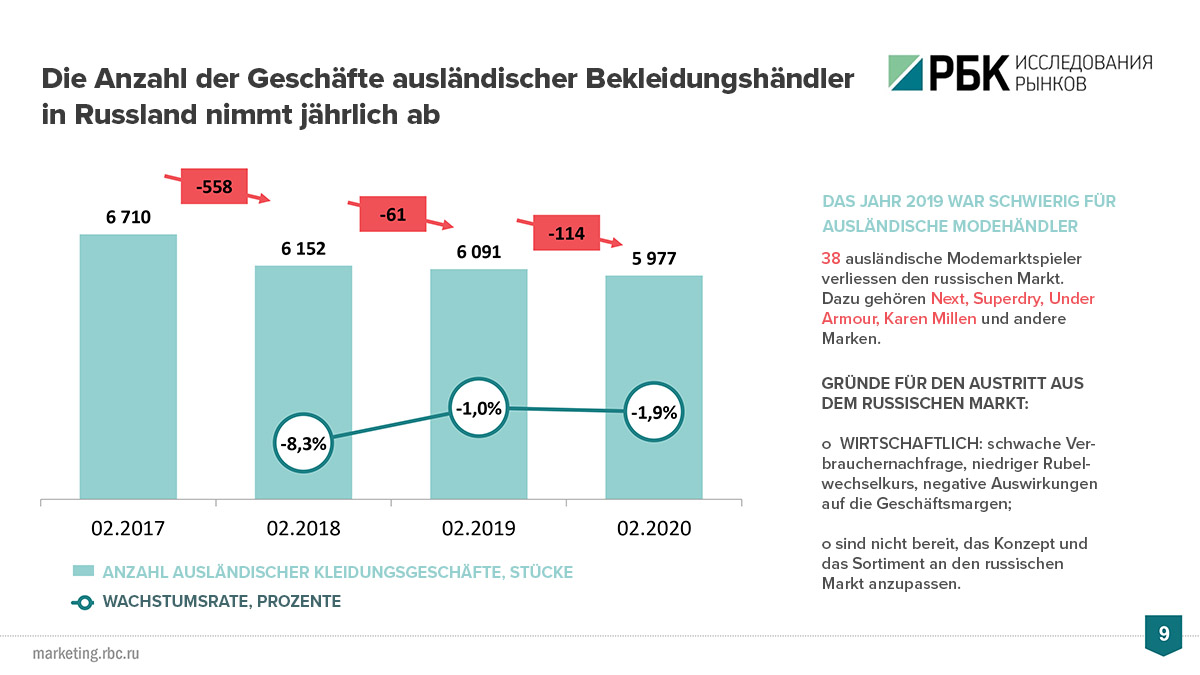

Auslandsgeschäfte

Der Markt ist geteilt: Zum einen steigt die Preissensibilität im Massensegment, gleichzeitig wuchs das Premiumsegment gemessen am Umsatz um 65 Prozent. Allerdings ist der Branchenumsatz insgesamt binnen Jahresfrist um ein Viertel eingebrochen. Die Corona-Pandemie hat auch hier dem stationären Handel Probleme bereitet, auch hier steht das Konzept des analogen Handels auf dem Prüfstand. Noch im Sommer 2020 hatte die Branche mit einem Rückgang von rund 14 Prozent gerechnet, gibt Pöhlmann an. Große Offline-Shops verloren durchschnittlich 5 bis 15 Prozent des Umsatzes, kleinere Einzelhändler sogar 30 bis 40 Prozent, teilweise auch mehr. Im Einzelhandel überstieg der Gewinnrückgang den Umsatzrückgang. „Die Gewinne sind vielfach auf null wegen zahlreicher vorgeschriebener Corona-Anpassungsmaßnahmen und Rabattaktionen gesunken. Die Geschäfte mussten in Russland während des Lockdowns mehr als zwei Monate lang schließen. Tinkoff CoronaIndex fand heraus, dass vom 30. März bis 11. Mai der Umsatz im Vorjahresvergleichszeitraum um 67 Prozent eingebrochen ist“, berichtet Pöhlmann. Dieses Jahr soll Russlands Wirtschaft zwar wieder wachsen, aber die Branchenagentur Fashion Consulting Group rechnet nicht vor 2023 mit einer Erholung. Durch die Corona-Pandemie machen sich auch immer weniger internationale Modemarken mit eigenen Läden nach Russland auf. Wie der Immobilienberater Knight Frank in einem Bericht der russischen Zeitung Izvestia ausführt, waren 2016 noch 55 Marken nach Russland gekommen. Seitdem ist die Zahl stark gesunken: 2017 waren es 37, in den beiden folgenden Jahren 23 und 26 und im vergangenen Jahr nur noch elf. Im ersten Quartal dieses Jahres sind lediglich zwei internationale Marken nach Russland gekommen (SHIKKOSA und ecco Kids), so wenige wie in keinem Quartal der vergangenen zehn Jahre. Grund für die Zurückhaltung sei die Pandemie, heißt es in dem Bericht. Ähnlich bewertet das Immobilien-Unternehmen CBRE die Lage. Es schätzt, dass 2021 zehn oder elf Modemarken nach Russland kommen und zugleich neun bis zwölf das Land verlassen werden. Das würde in etwa dem Krisenjahr 2015 entsprechen, als sich elf Ketten aus Russland zurückzogen.

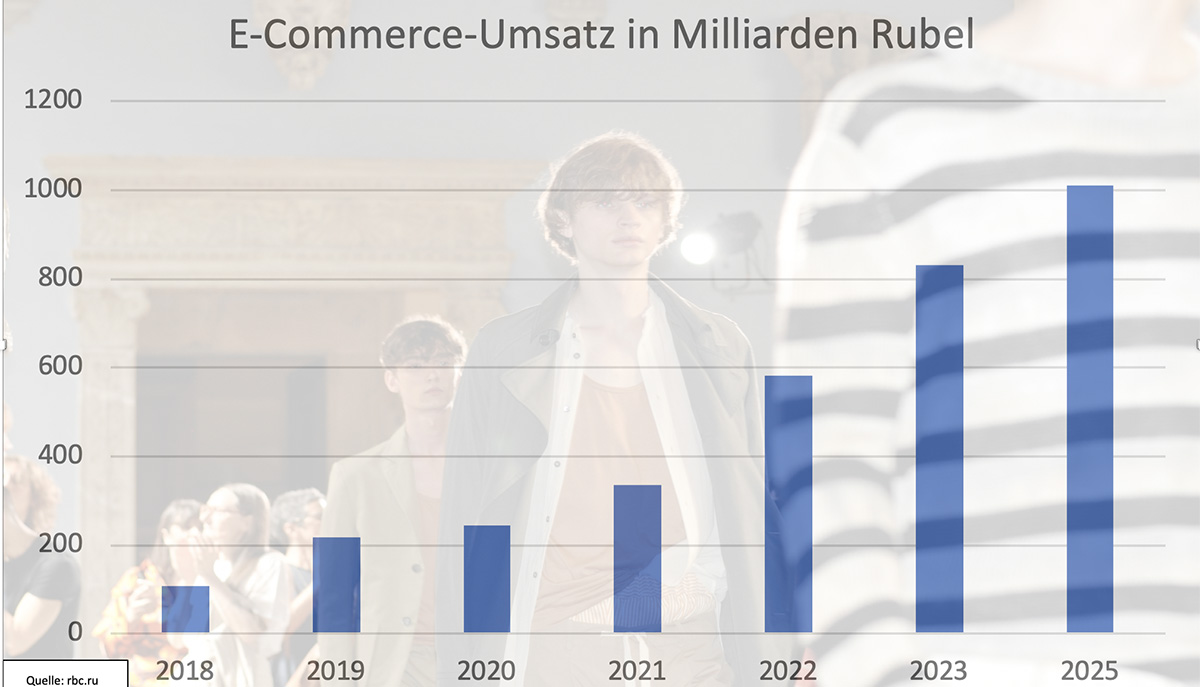

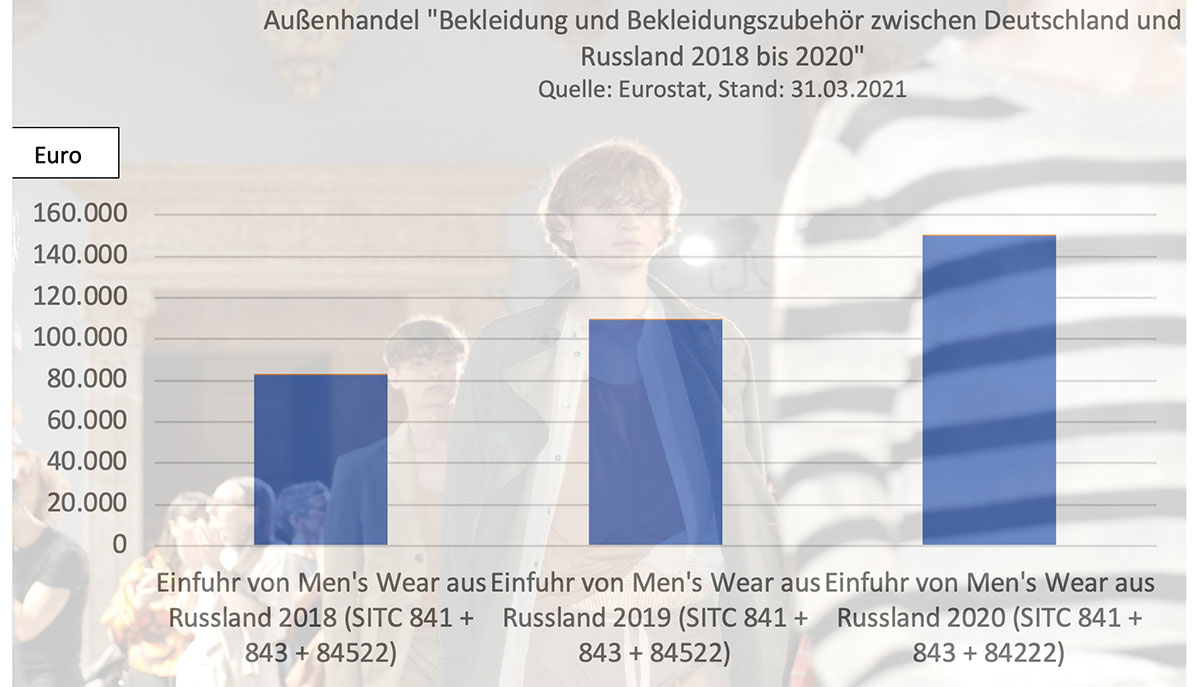

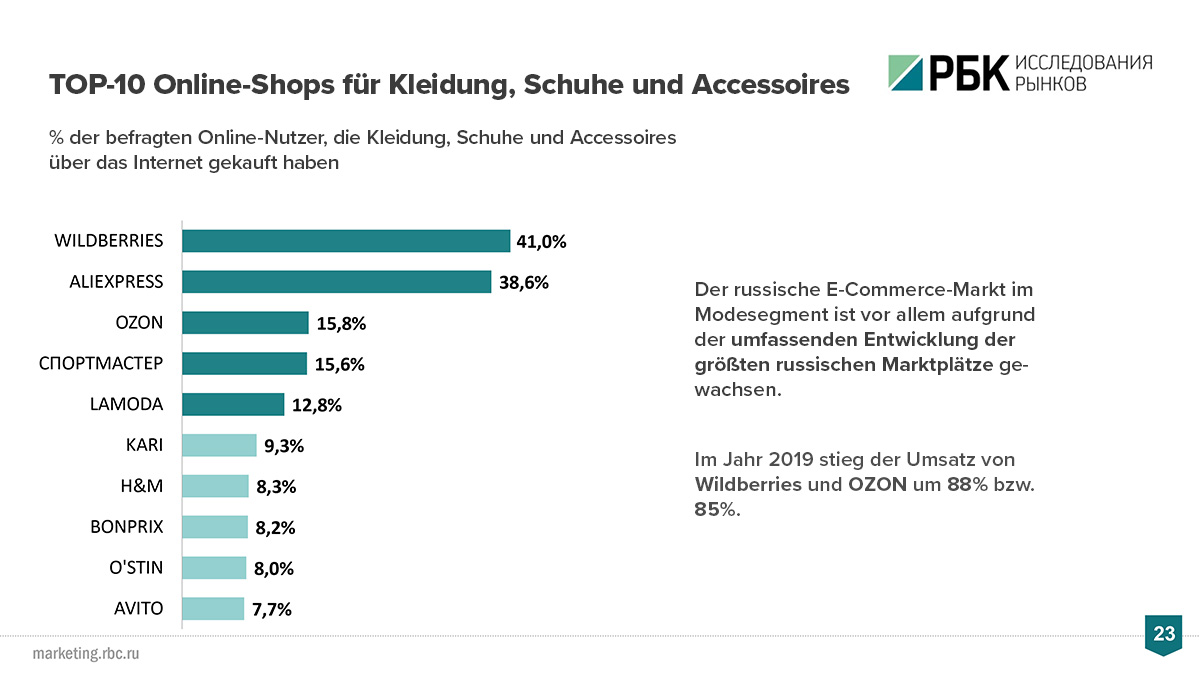

„Die Händler versuchen derzeit, Mietverträge zu günstigeren Konditionen (kürzere Laufzeiten, Exitklauseln, Preise) zu verhandeln“, sagt Pöhlmann. Der digitale Handel hat den Einbruch im stationären Geschäft etwas abgefangen. „Generell konnten Unternehmen nur durch Ausweichen auf E-Commerce (soweit möglich) den Umsatzrückgang dämpfen“, sagt Pöhlmann. Der Internethandel im Fashion-Segment wuchs anders als das analoge Geschäft 2020 um 11 Prozent auf 245,2 Milliarden Rubel. 15 Millionen neue Kunden kauften online ein. Für 2021 wird im Online-Handel ein Wachstum von 37 Prozent auf 335,2 Milliarden Rubel erwartet. Bis 2025 rechnen Experten mit einem Umfang von 1 Billion Rubel. So stieg beim Sportartikelanbieter sportmaster der Anteil des Online-Handels um den Faktor 10. Der E-Commerce-Anteil der MELON FASHION GROUP am Gesamtumsatz sprang 2020 von 20 Prozent im Vorjahr auf 33 Prozent. Speziell die Menswear profitiert vom digitalen Zuspruch der Verbraucher. Die Menswear verzeichnete ein Plus von 30 Prozent bei den Bestellungen und damit mehr als die Womenswear (12 Prozent) und Kidswear (13 Prozent).

Der russische Bekleidungsmarkt in Zahlen

LAMODA ist einer der erfolgreichsten Online-Shops im Land. Aufgebaut hat ihn Burkhard Binder. Im Herbst 2020 hat er dann als Vice President bei AliExpress Russia angeheuert, dem Russland-Ableger des chinesischen Giganten Alibaba. AliExpress Russia ist ein Joint Venture des chinesischen E-Commerce-Giganten Alibaba (49,9 Prozent), des Internetunternehmens mail.ru (18,7 Prozent), des Telekom-Anbieters Megafon (30,2 Prozent) sowie des Russischen Direktinvestitionsfonds RDIF (1,2 Prozent). Im Interview mit dem Magazin der Deutsch-Russischen Auslandshandelskammer AHK Russland erklärt er, dass alle großen Retailer selbst stark in Online investieren und ihren E-Commerce-Bereich weiter ausbauen. „Sie verkaufen über ihre eigenen Plattformen und auch in Partnerschaft mit Online-Händlern wie AliExpress, OZON oder WILDBERRIES. Die großen Shops werden bleiben. Aber natürlich kann der ein oder andere ineffiziente Retailer von der Entwicklung überrollt werden und verschwinden.“ AliExpress soll die größte und umsatzstärkste E-Commerce-Plattform in Russland und den Ländern der ehemaligen Sowjetunion werden. „Aktuell sind wir nach WILDBERRIES die Nummer zwei“, sagt Binder und kündigt kräftige Investitionen an. „AliExpress bietet aus Sicht einer Marke einen entscheidenden Vorteil gegenüber LAMODA und anderen Online-Shops. Bei AliExpress hat jede Marke ein digitales Schaufenster, in dem die Marke über die Preise ihrer Produkte frei entscheiden kann. Der Verkäufer hat also bei AliExpress die volle Kontrolle. Das ist übrigens einer der Gründe, warum ich von LAMODA zu AliExpress gewechselt bin. Ich bin der festen Überzeugung, dass dies die Zukunft des E-Commerce ist. Marken wollen nicht mehr fremdbestimmt sein“, sagt Binder in dem Interview.

Bei der Bewertung der Marktchancen deutscher Marken im Land verweist Pöhlmann auf das Preis-Leistungs-Verhältnis: „Im Massensegment dürfte es im Hinblick auf die stagnierenden Realeinkommen – aber auch die Verschuldung vieler Haushalte hat zugenommen – in der nächsten Zeit schwierig sein, Umsatzmengen zu generieren, die für deutsche Investoren attraktiv sind. In der Bekleidungsbranche hat sich in Russland das Premiumsegment auch während der Corona-Pandemie als robust erwiesen, sodass dieses für deutsche Unternehmen weiterhin mit prinzipiell guten Perspektiven verbunden bleibt.“

Doch die politischen Rahmenbedingungen führen zu Unsicherheiten über die weitere Entwicklung. „Es muss damit gerechnet werden, dass im Zuge von Sanktionen und Gegensanktionen schnell restriktive Maßnahmen verhängt werden, die auch Investoren und Geschäftspartner treffen können“, sagt Pöhlmann. „Im Alltagsgeschäft herrscht jedoch Pragmatismus vor. Deutschland spielt für Russland als Handelspartner weiterhin eine herausgehobene Rolle und ist bei den Menschen im Land für die besonderen Qualitätsstandards seiner Produkte ‚made in Germany‘ allgemein bekannt.“ Mehr Informationen unter www.gtai.de

Digitale Kennzeichnung von Waren

„Auf dem russischen Markt – später auch auf dem Binnenmarkt der Eurasischen Wirtschaftsunion – müssen immer mehr Waren mit digitalen DataMatrix-Codes gekennzeichnet werden. Bis Ende 2024 will die russische Regierung ein einheitliches nationales System zur Kennzeichnung und Rückverfolgung von Konsumgütern aufbauen. Damit wollen die staatlichen Aufsichtsbehörden den Warenstrom vom Hersteller zum Verbraucher verfolgen und so die Verbreitung von gefälschten, minderwertigen Waren verhindern“, berichtet die GTAI. Bis Ende Januar 2020 hatte die russische Regierung eine digitale Kennzeichnung für gewisse Bekleidung und Textilien, Schuhe, Parfüms und Eau de Toilette angeordnet. Seit 1. Januar 2021 ist der Verkauf von bestimmten Kleidungsstücken und Textilien, die nicht mit einem DataMatrix-Code gekennzeichnet sind, in Russland verboten. Darunter fallen:

- Bekleidung, inklusive Arbeitskleidung, aus Leder oder Kunstleder (einschließlich Handschuhen und Gürteln)

- Blusen und Blousons aus Gewirken oder Gestricken für Frauen oder Mädchen (aus Baumwollgarn, Chemiefasern, anderen Spinnstoffen)

- Mäntel, Kurzmäntel, Umhänge, Regenmäntel, Jacken (einschließlich Skijacken), Windjacken, Windschutzjacken, Anoraks und ähnliche Waren für Männer oder Knaben

- Mäntel, Kurzmäntel, Umhänge, Regenmäntel, Jacken (einschließlich Skiern), Windjacken, Windschutzjacken, Anoraks und ähnliche Waren für Frauen oder Mädchen

- Bett-, Tisch-, Bad- und Küchenwäsche