Autor: Alexander Langhorst

Eine starke Champions-League-Saison sichert die Finalteilnahme in Wembley und den fünften Champions-League-Startplatz für die Bundesliga, auf dem der BVB selbst in der Tabelle steht. Sportlich haben sich in der aktuell laufenden Saison die Höhepunkte und Tiefschläge bei Borussia Dortmund munter abgewechselt. Während es in der Liga am Ende nur zu einem recht durchwachsenen Platz 5 in der Tabelle reicht, haben die Auftritte in der Champions League den eigenen Anhang durchaus sehr erfreut und der starke Auftritt im Wettbewerb hat immerhin verdient zum Einzug ins Finale am 1. Juni 2024 im Londoner Wembley-Stadion geführt. Dies ist nach 1997 und 2013 die dritte Finalteilnahme des BVB im Top-Vereinswettbewerb auf europäischer Ebene, den Titel konnte der BVB 1997 erringen.

Dank der Erfolge der deutschen Mannschaften in den europäischen Wettbewerben wird für die kommende Saison ein fünfter Startplatz in der Champions League für Deutschland vergeben. Damit hat Borussia Dortmund selbst einen wichtigen Beitrag dazu geleistet, dass auch der Tabellenfünfte der Bundesliga einen Startplatz in der Königsklasse erhält. Als Nummer 5 der Tabelle profitiert man selbst und ist sicher im kommenden Jahr dabei, egal ob das Finale gewonnen werden kann oder nicht. Zudem hat man sich auch für die im Jahr 2025 erstmals ausgetragene FIFA-Klub-WM mit 32 Mannschaften qualifiziert. Allein in diesem Wettbewerb winkt eine Prämie für die Teilnahme von 50 Millionen Euro, der Sieger der Klub-WM kann sich nach bisherigen Berechnungen über eine Prämie von rund 100 Millionen Euro freuen.

Das erste Halbjahr 2023/2024 (30.06.) bescherte der Borussia Dortmund GmbH & Co. KGaA deutliche Verbesserungen bei Umsatz und Ergebnis. So kletterten die Erlöse auf 256,5 (221,6) Millionen Euro und resultierten dabei aus allen Erlösfeldern. Bedingt durch die im vorhergehenden Winter (2022) ausgetragene Weltmeisterschaft hatte Borussia Dortmund in der Vorjahresperiode lediglich zehn Pflichtheimspiele gegenüber 13 im Berichtshalbjahr. Dadurch erhöhten sich die Erlöse aus Spielbetrieb auf 27,6 (21,1) Millionen Euro. Der Großteil der Steigerung entfiel dabei auf die Spiele der Bundesliga. Bei den Werbeerlösen gab es dagegen lediglich eine leichte Ausweitung auf 70,5 (70,0) Millionen Euro zu verbuchen.

Einen merklichen Zuwachs verzeichneten die Erlöse aus der TV-Vermarktung mit einem Anstieg auf 109,3 (96,8) Millionen Euro. Dabei legten die Einnahmen aus der nationalen TV-Vermarktung auf 40,3 (35,2) Millionen Euro zu. Hier wirkten sich ein Bundesligaspiel mehr und die höhere Ausschüttung der DFL je Spiel positiv aus. Bei den Erlösen aus der internationalen TV-Vermarktung kam Borussia Dortmund ebenfalls voran, hier auf 67,5 (61,0) Millionen Euro. Aus dem nationalen Pokalwettbewerb vereinnahmte man zusätzlich 1,5 (0,6) Millionen Euro.Dank einer Sondertrikot-Aktion und einem besseren Weihnachtsgeschäft kletterten die Umsätze im Bereich Merchandising deutlich auf 26,4 (16,8) Millionen Euro. Auch bei den Erlösen aus Conference, Catering, Sonstige zeigte sich eine positive Umsatzentwicklung auf 22,7 (16,9) Millionen Euro. Wichtigster Wachstumstreiber war auch hier die höhere Anzahl absolvierter Pflichtheimspiele.

Die Brutto-Transferentgelte summierten sich auf 111,2 (86,6) Millionen Euro. Dies resultierte vor allem aus den Abgängen der Spieler Jude Bellingham zu Real Madrid und Thorgan Hazard zum RSC Anderlecht. Nach Abzug von Transferkosten, Restbuchwerten und sonstigen Ausbuchungen verblieb ein Ergebnis aus Transfergeschäften in Höhe von 82,4 (62,2) Millionen Euro.

Die sonstigen betrieblichen Erträge legten im ersten Halbjahr 2023/2024 deutlich auf 6,4 (2,5) Millionen Euro zu. Infolge der höheren Merchandising- und Cateringerlöse kletterte auch der Materialaufwand merklich auf 18,2 (11,5) Millionen Euro. Beim Personalaufwand meldete Borussia Dortmund einen weiteren Anstieg auf 126,7 (112,3) Millionen Euro. Der Großteil des Zuwachses entfiel dabei auf den Lizenzbereich. Die höhere Anzahl an Spielen machte sich auch bei den sonstigen betrieblichen Aufwendungen bemerkbar, die deutlich überproportional auf 78,9 (60,3) Millionen Euro zunahmen.

Auf dieser Basis wies Borussia Dortmund beim EBITDA einen kräftigen Anstieg auf 121,5 (102,2) Millionen Euro aus. Die Abschreibungen blieben mit 46,6 (49,8) Millionen Euro etwas unter dem Vorjahreswert. Dabei wurden die immateriellen Vermögenswerte, die vor allem die Spielerwerte beinhalten, mit 40,6 (44,5) Millionen Euro abgeschrieben. Entsprechend erhöhte sich das EBIT ebenfalls deutlich auf 75,0 (52,3) Millionen Euro. Durch die Bewertung langfristiger Forderungen und Verbindlichkeiten gemäß IFRS 9 kam es zu einer massiven Veränderung beim Finanzergebnis. Nach minus 4,8 Millionen Euro in der Vergleichsperiode wies die Gesellschaft im Berichtszeitraum nun ein Plus von 2,6 Millionen Euro aus. So legte das Halbjahresergebnis nach Steuern um mehr als 70 Prozent auf 70,6 (41,2) Millionen Euro zu. Das Ergebnis je Aktie verbesserte sich dementsprechend ebenfalls signifikant auf 0,64 (0,37) Euro.

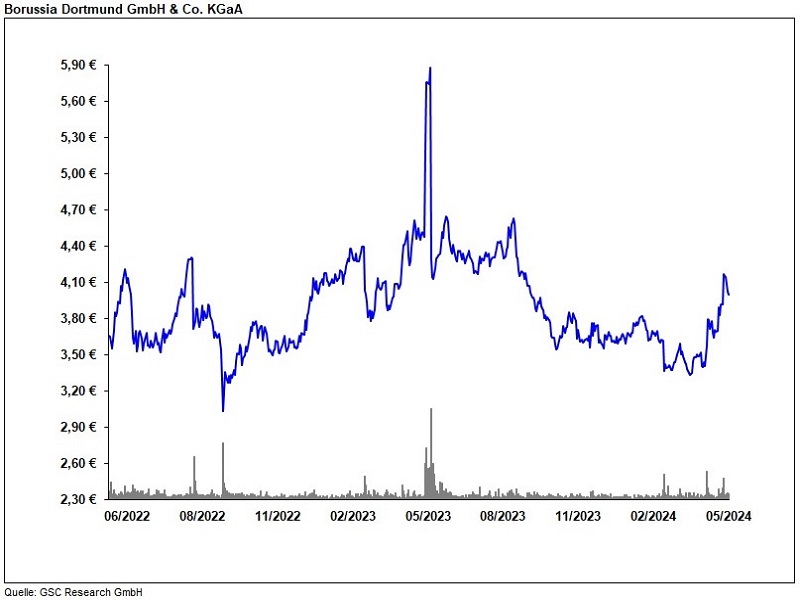

Ausgehend von den Erfolgen in der Champions League in der laufenden Saison und der gesicherten Teilnahme an der Königsklasse auch im kommenden Jahr hat GSC Research zuletzt in der Analyse vom 29. April 2024 die Schätzungen nach oben angepasst. So rechnen wir für das aktuell laufende Geschäftsjahr 2023/2024 mit einem Umsatzanstieg um 10,8 Prozent auf 463,3 Millionen Euro. Beim EBIT gehen wir von weit mehr als einer Verdopplung auf 40,5 Millionen Euro aus. Nach Steuern veranschlagen wir den Jahresüberschuss auf 37,9 Millionen Euro entsprechend einem Ergebnis je Aktie von 0,34 Euro. Nach der erfolgten Verrechnung des Bilanzverlusts mit den Gewinnrücklagen erscheint nun bereits für das aktuelle Geschäftsjahr eine Dividende von 0,05 Euro je Aktie denkbar.

Starke Strahlkraft

Im kommenden Geschäftsjahr 2024/2025 sehen wir dann einen weiteren Umsatzanstieg um 5,4 Prozent auf 488,3 Millionen Euro. Allerdings haben wir ein deutlich niedrigeres Transferergebnis veranschlagt, so dass wir beim EBIT von einem Rückgang um 13,8 Prozent auf 34,9 Millionen Euro ausgehen. Der Jahresüberschuss nach Steuern sollte ebenfalls um 20,2 Prozent auf 30,3 Millionen Euro nachgeben. Bei einem geschätzten Ergebnis je Aktie von 0,27 Euro erwarten wir eine unveränderte Dividendenausschüttung von 0,05 Euro je Anteilsschein.

Schwierig zu prognostizieren sind beim BVB stets die erzielbaren und dann realisierten Transfererlöse. So hat Borussia zu Beginn dieser Saison mit Jude Bellingham den mit Abstand wertvollsten Spieler im Kader abgegeben. Dies führte nun allerdings auch zu einer ausgeglicheneren Bewertung innerhalb des Kaders. Auf der Internetseite www.transfermarkt.de wird der Wert des BVB-Kaders aktuell auf 463,7 Millionen Euro veranschlagt. Vor Jahresfrist lag der Marktwert noch bei rund 550 Millionen Euro. GSC geht allerdings davon aus, dass auch künftig attraktive Transfererlöse erzielbar sein werden, die auf Basis des aktuellen Kaders jedoch geringer als in der Vergangenheit veranschlagt werden. Borussia Dortmund besitzt als Marke aber unverändert eine starke Strahlkraft, weshalb wir auch in Zukunft von steigenden Erlösen aus Werbung und Sponsoring ausgehen. Den fairen Wert der Borussia-Dortmund-Aktie sieht GSC Research bei 5,50 Euro und hält ein „Kaufen“-Votum weiterhin aufrecht. Der Titel eignet sich jedoch nur für Investoren, denen die Funktionsweise des Fußballgeschäfts und die daraus resultierenden Risiken wie auch Chancen geläufig sind.