Autor: Alexander LanghorstDie Ahlers AG konnte von den positiven Tendenzen im abgelaufenen Geschäftsjahr 2021/2022 (30. November) profitieren. Nach den zwei sehr stark durch die Pandemie geprägten Jahren 2020 und 2021 war das abgelaufene Jahr 2022 durch die Aufhebung der Lockdowns im stationären Handel und eine Rückkehr zum weitgehend normalen Leben geprägt. Hierbei profitierte der Modehandel zum einen von gewissen Nachholeffekten der Konsumenten und zum anderen auch davon, dass wieder viele Veranstaltungen im Präsenzformat stattgefunden haben. Zu berücksichtigen sind für das Jahr 2022 jedoch die Effekte des russischen Angriffskrieges in der Ukraine. Durch den Kriegsausbruch ist es zu weiteren Schwierigkeiten in der Logistikkette, der Verknappung von Gütern sowie zu einem deutlichen Anstieg der Inflation gekommen. Letztere wurde vor allem durch die steigenden Energiepreise befeuert und hat sich auch auf die Kauflaune der Konsumenten und damit limitierend auf die Absatzchancen der Branche ausgewirkt.

Die Ahlers AG konnte von den positiven Tendenzen im abgelaufenen Geschäftsjahr 2021/2022 (30. November) profitieren und die eigenen Erlöse kräftig um 20,0 Prozent auf 170,9 (Vorjahr 142,5) Millionen Euro steigern. Geografisch betrachtet verzeichnete dabei der deutsche Heimatmarkt, auf den 54,8 (54,2) Prozent der Umsätze entfielen, ein Plus von 21,2 Prozent. Die Region Westeuropa legte immerhin um 8,0 Prozent und die Region Mittel-/Osteuropa/Sonstiges um stattliche 32,3 Prozent zu. Wesentlicher Wachstumstreiber war der Wegfall von Corona-Beschränkungen im Einzelhandel. Die Auswirkungen zeigten sich sowohl im Wholesale-Geschäft (indirekt) als auch bei den eigenen Stores und Outlets (direkt). Entsprechend legte der eigene Retailumsatz um 31 Prozent zu, flächenbereinigt betrug die Verbesserung sogar 40 Prozent. Federn lassen musste jedoch das in den beiden Pandemiejahren recht starke E-Commerce-Geschäft. Hier war ein Rückgang um 12 Prozent zu verzeichnen, der jedoch geringer war als das allgemeine Branchenminus von 16,9 Prozent. Die zu verzeichnenden Rückgänge entfielen dabei ausschließlich auf die erste Jahreshälfte und betrafen primär die Marktplätze und weniger die eigenen Online-Shops.

Deutliche Verbesserungen

Operativ hat sich das Zahlenwerk im Jahresvergleich deutlich verbessert. So kletterte der Rohertrag auch dank einer auf 54,6 (55,2) Prozent gesunkenen Materialaufwandsquote um 26,0 Prozent auf 78,5 (62,3) Millionen Euro. Dies entsprach einer auf 45,9 (43,8) Prozent gesteigerten Rohertragsmarge. Das EBITDA bewegt sich mit 0,7 (1,5) Millionen Euro im positiven Bereich. Beim Vergleich mit dem Vorjahreswert ist jedoch zu beachten, dass dieser in ganz erheblichem Maße durch die gewährten Corona-Hilfen geprägt gewesen ist, ohne diesen Faktor wäre das Vorjahres-EBITDA deutlich negativ ausgefallen. Unter dem Strich ergaben sich ein Vorsteuerergebnis von minus 8,7 (minus 9,1) Millionen Euro und ein Konzernfehlbetrag auf dem Vorjahreslevel von minus 9,3 Millionen Euro. Das Ergebnis je Aktie belief sich dementsprechend unverändert auf minus 0,68 Euro.

Neben dem erwirtschafteten Ergebnis haben sich auch die Verspannungen in den Lieferketten belastend auf die Bilanzrelationen von Ahlers ausgewirkt. Um etwaigen Lieferengpässen vorzubeugen, hat man im Berichtsjahr die Saisonwaren deutlich früher geordert und auch die Never-Out-of-Stock (NOS)-Bestände zur kontinuierlichen Nachversorgung der Händler wurden entsprechend ausgeweitet. Infolge der hierdurch entstandenen merklichen Bilanzverlängerung reduzierte sich die Eigenkapitalquote auf 33,6 (46,6) Prozent. Ohne die genannten Bestandserweiterungen läge sie bei 39 Prozent.

Betrachtet man die Entwicklung der beiden Segmente „Premium Brands“ und „Jeans & Workwear“, fällt insbesondere die sehr dynamische Entwicklung im ersten Bereich auf. Im Premiumsegment sind die bekannten Marken BALDESSARINI, pierre cardin und OTTO KERN gebündelt. Bei BALDESSARINI erfolgte im Vorjahr eine Neupositionierung des Brands unter Führung des neuen Geschäftsführers Florian Wortmann. Mit einem Umsatzanstieg um über 50 Prozent gegenüber dem Vorjahr ist diese offensichtlich sehr positiv im Markt und bei den Kunden wahrgenommen worden und hat den Nerv des Konsumenten getroffen. Ebenso profitierten BALDESSARINI und pierre cardin natürlich davon, dass infolge der Corona-Lockerungen wieder deutlich mehr gesellschaftliche Anlässe stattfanden, was zu einer hohen Nachfrage nach Anzügen und Sakkos führte. Jacken, Shirts sowie Knit- und Sportswear legten hingegen nur leicht zu.

Eine positive Veränderung hat sich auch in der Wahrnehmung der wichtigsten Einzelmarke pierre cardin ergeben. Dank der sehr starken Heritage der Designer-Legende Pierre Cardin und dem französischen Lebensstil wird das Label wieder deutlicher als echtes französisches Designerbrand wahrgenommen. Unterstützt wurde dies durch die neu erfolgte Strukturierung der Kollektionsinhalte und eine groß angelegte Marketingkampagne auf Social Media. Entsprechend lag der Umsatzzuwachs bei pierre cardin mit 22 Prozent etwas über dem Konzernniveau. Bei OTTO KERN hat man sich im Zuge der Fokussierung auf Lizenzen und hier insbesondere auf das Duftgeschäft hingegen bewusst von zuletzt unprofitablen Umsätzen getrennt. So schrumpften die Erlöse dort um rund ein Drittel, die EBIT-Marge verbesserte sich dabei jedoch deutlich. Insgesamt legten die Umsatzerlöse im Segment „Premium Brands“ deutlich um 22,7 Prozent auf 124,8 (101,7) Millionen Euro zu. Der Anteil an den Gesamterlösen verbesserte sich auf nunmehr 73 (71) Prozent. Das Segment-EBIT vor Sondereffekten verbesserte sich infolge der höheren Umsatzbasis nahezu um die Hälfte auf minus 6,0 (minus 11,2) Millionen Euro.

Im Segment „Jeans & Workwear“ mit den Marken PIONEER AUTHENTIC JEANS und PIONIER WORKWEAR fiel das Umsatzplus mit 13,0 Prozent auf 46,1 (40,8) Millionen Euro etwas moderater aus, sodass der Anteil an den Konzernerlösen von 29 auf 27 Prozent zurückging. Dabei basierte das Wachstum auf PIONEER AUTHENTIC JEANS, während sich PIONIER WORKWEAR stabil entwickelte. Infolge der umgesetzten Restrukturierungs- und Sparmaßnahmen verbesserte sich das Segment-EBIT vor Sondereffekten auch hier fast um 50 Prozent auf minus 1,8 (minus 2,8) Millionen Euro.

Umsatzanstieg von 11 Prozent

Ausgehend von der Unternehmensguidance rechnet GSC Research für das aktuell laufende Geschäftsjahr 2022/2023 (30. November) mit einem Umsatzanstieg um gut 11 Prozent in den Bereich von 190 Millionen Euro. Unter dem Strich dürfte sich das Jahresergebnis mit einem Fehlbetrag von knapp 5 Millionen Euro auf Konzernebene nochmals im Minus bewegen, jedoch eine deutliche Verbesserung gegenüber dem Vorjahr erreicht werden. Bezogen auf das Ergebnis je Aktie dürfte dieses im Bereich um minus 0,35 Euro liegen. Im kommenden Geschäftsjahr 2023/2024 (30. November) sollte es dann in Verbindung mit einem weiteren Umsatzanstieg auf rund 200 Millionen Euro gelingen, auch beim Nachsteuerergebnis den Turnaround zu vollziehen. Nach Einschätzung von GSC Research sollte unter dem Strich ein leicht positives Ergebnis im Bereich von gut 0,5 Millionen Euro erreicht werden können, dies entspräche einem Gewinn je Ahlers-Aktie von 0,04 Euro.

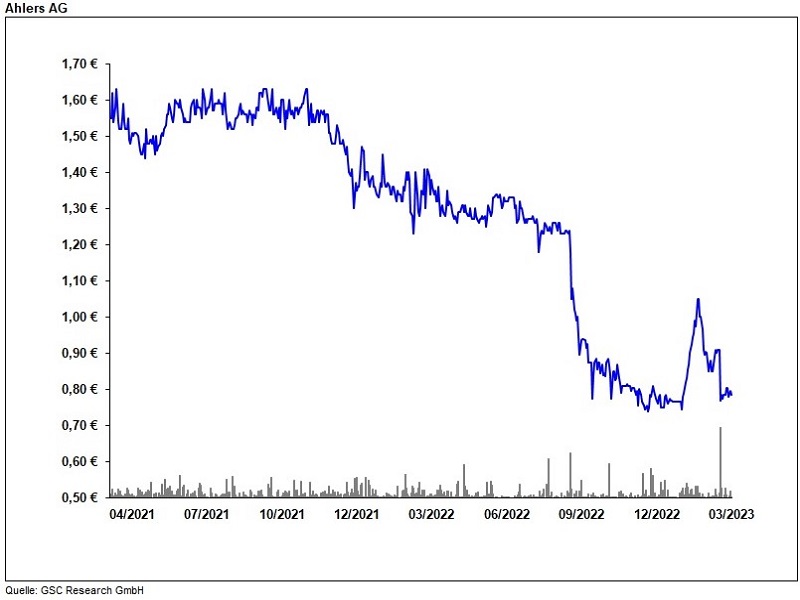

Die Corona-Pandemie, die anschließenden Lieferketten- und Preisthemen sowie der russische Angriff auf die Ukraine haben in den vergangenen drei Geschäftsjahren zu erheblichen Belastungen und Herausforderungen geführt, welche auch bei Ahlers entsprechende Spuren im Zahlenwerk hinterlassen haben. Die zuletzt gute Entwicklung insbesondere im Bereich der Premium-Marken und der deutliche Umsatzanstieg gegenüber der Pandemiezeit bieten die Chance, dass die Rückkehr in die Gewinnzone im kommenden Jahr gelingen kann. Auch auf der Umsatzseite nähert sich Ahlers dann wieder dem Vor-Corona-Niveau. Angesichts der im laufenden Jahr noch zu erwartenden Verluste eignet sich die Ahlers-Aktie derzeit in erster Linie für den risikofreudigen Investor, der auf einen erfolgreichen Turnaround setzen und von diesem profitieren möchte.