Autor: Alexander LanghorstDer einzige börsennotierte Top-Fußballklub in Deutschland, die Borussia Dortmund GmbH & Co. KGaA, hatte im per Ende Juni 2021 zu Ende gegangenen Geschäftsjahr 2020/2021 deutliche Auswirkungen im Zahlenwerk durch die Corona-Pandemie hinnehmen müssen. Belastend wirkten sich dabei vor allem die vielen Spiele ohne Zuschauer und daraus resultierende wegfallende Spieltagseinnahmen und Einnahmen aus dem Catering und Merchandisinggeschäft im Stadion und auch die sehr eingeschränkte Transfertätigkeit auf dem Spielermarkt aus.

Borussia Dortmund hat sich im vergangenen Jahrzehnt erfolgreich als ein „Edelausbildungsklub“ für künftige Weltstars etabliert und schafft es so, Talente wie Erling Haaland für einen Vertrag beim BVB zu gewinnen. Die jungen Spieler bekommen so die Möglichkeit, auch im internationalen Geschäft entsprechende Einsatzzeiten zu bekommen und sich so nicht nur sportlich weiterzuentwickeln, sondern sich auch für eine spätere Karrierestation bei einem der absoluten Top-Klubs in Spanien oder England zu empfehlen. Für Dortmund bietet dies dann natürlich die Chance, in ganz erheblichem Maße an den zu erwartenden Transfererlösen zu partizipieren. Sportlich betrachtet bietet diese Strategie zwar den Vorteil, aussichtsreiche Talente zu gewinnen, die Risiken bestehen aber in häufigeren Kaderveränderungen verglichen mit Mitbewerbern wie etwa Bayern München in der Bundesliga und können sich daher auch nachteilig im Wettbewerb etwa um die Deutsche Meisterschaft auswirken. In der abgelaufenen Saison konnte der BVB mit dem Gewinn des DFB-Pokals (fünfter Pokalerfog insgesamt) nach 2017 wieder einen nationalen Titel gewinnen.

Im abgelaufenen Geschäftsjahr 2020/2021 (30. Juni) sanken pandemiebedingt die Umsatzerlöse im Konzern auf 334,2 (370,2) Millionen Euro. Das operative EBITDA erreichte 38,9 (63,0) Millionen Euro, das EBIT erreichte minus 72,1 (minus 43,2) Millionen Euro. Unter dem Strich wird mit minus 72,8 Millionen Euro nach minus 43,9 Millionen Euro im Vorjahr erneut ein negativer Wert ausgewiesen. Das Ergebnis je Aktie lag bei minus 0,77 Euro nach minus 0,49 Euro im Vorjahr. Beim Vorjahresvergleich ist zu beachten, dass auch schon die Rückrunde der Saision 2019/2020 von Spielen ohne Publikum sowie einem deutlich abgekühlten Transfermarkt geprägt gewesen ist. Trotz der zwei Verlustjahre ist Borussia Dortmund bilanziell weiterhin gut aufgestellt und operiert zum Bilanzstichtag mit einer Eigenkapitalquote von rund 51,7 (58,9) Prozent.

Unter dem Strich wird mit minus 72,8 Millionen Euro nach minus 43,9 Millionen Euro im Vorjahr erneut ein negativer Wert ausgewiesen.

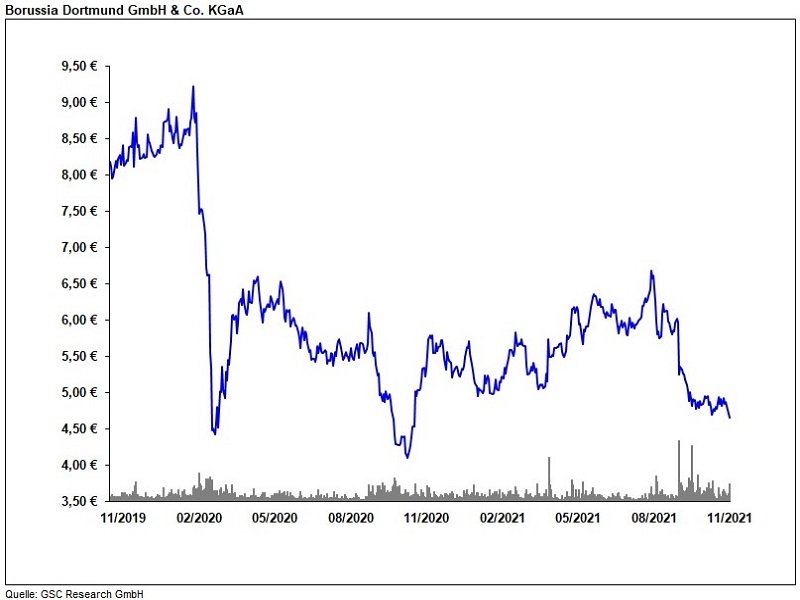

Zur weiteren Stärkung der eigenen Finanzkraft hat das Unternehmen im September 2021 die Durchführung einer Kapitalerhöhung im Verhältnis 5:1 zum Platzierungspreis von 4,70 Euro angekündigt. Inzwischen konnte die Maßnahme auch erfolgreich abgeschlossen werden, die Altaktionäre haben 91,6 Prozent der Bezugsrechte ausgeübt, was einen durchaus hohen Vertrauensbeweis der bereits investierten Anleger darstellt. Insgesamt fließen dem Unternehmen damit brutto rund 86,5 Millionen Euro zu, die zum Abbau von aufgenommenen Verbindlichkeiten und zur Kompensation von Verlusten aus der Corona-Pandemie verwendet werden sollen.

Wirtschaftlich durchaus erfreulich ist der Start ins laufende Geschäftsjahr 2021/2022 verlaufen. In den ersten drei Monaten (Juli bis September) konnte eine Bruttokonzerngesamtleistung (als Umsatzerlöse inklusive der realisierten Bruttotransferentgelte für Spielerverkäufe) von 196,6 (65,5) Millionen Euro realisiert werden. Auch die reinen Konzernumsatzerlöse liegen mit 94,1 Millionen Euro deutlich über dem Vorjahreslevel von 56,5 Millionen Euro. Bei einem EBITDA von 68,1 (minus 9,3) Millionen Euro ergeben sich ein Ergebnis vor Steuern von 37,7 Millionen Euro nach minus 36,0 Millionen Euro und ein Quartalsergebnis von 32,1 nach minus 35,8 Millionen Euro. Neben einer verbesserten Einnahmesituation durch die zumindest teilweise wieder mögliche Stadionauslastung wirkten sich insbesondere realisierte Transfererlöse deutlich ergebnisverbessernd aus. Das Ergebnis aus Transfers erreichte 59,5 Millionen Euro nach lediglich 5,2 Millionen Euro und speist sich in erheblichem Maße aus dem Abgang von Jadon Sancho in die Premier League.

Wirtschaftlich durchaus erfreulich ist der Start ins laufende Geschäftsjahr 2021/2022 verlaufen.

Entscheidend für die weitere operative Entwicklung im laufenden Jahr wird insbesondere sein, wie sich die weitere Teilnahme in der Champions League gestalten wird. Derzeit ist ein Weiterkommen über die Gruppenphase hinaus noch nicht gesichert, sodass hier gewisse Risiken auch auf der Ergebnisseite bestehen. Auch eine weitere Teilnahme in der Europa League würde zwar zusätzliche Einnahmen bescheren, allerdings nicht in einer mit der Champions League vergleichbaren Weise. Im DFB-Pokal und in der Liga ist man derzeit noch jeweils gut im Rennen, allerdings macht sich aktuell der verletzungsbedingte Ausfall von Haaland bemerkbar, bei dem eine Rückkehr aber noch in diesem Jahr in Aussicht steht.

Nach Einschätzung von GSC Research wird die BVB-Aktie auf dem aktuellen Niveau von 4,80 Euro schon vergleichsweise fair an der Börse bewertet, das Kursziel sehen wir unter der Prämisse eines Weiterkommens bis zum Viertelfinale in der Champions League und mit Blick auf die durch die Kapitalmaßnahme erhöhte Aktienzahl im Bereich von 5,50 Euro. Insoweit stellt die Aktie auf dem derzeitigen Niveau eine gute „Halteposition“ dar. Angesichts der Besonderheiten des Geschäftsmodells von Fußballklubs und der Effekte von sogenannten „K.-o.-Spielen“ eignet sich eine solche Aktie nur für Investoren, die mit der Funktionsweise des Business vertraut sind, da hier deutlich höhere Unsicherheiten bei den Prognosen enthalten sind, als dies bei Unternehmen aus dem Sektor Produktion oder Handel in der Regel der Fall ist.