Autor: Alexander LanghorstDie im SDAX der Deutschen Börse notierte Deutsche EuroShop AG (DES) ist die einzige deutsche Aktiengesellschaft, die ausschließlich in Shoppingcenter in erstklassigen Lagen investiert. Derzeit besitzt man insgesamt 21 Objekte in 5 Ländern, wobei sich 16 Standorte in Deutschland befinden. Bei den Standorten legt das in Hamburg ansässige Unternehmen großen Wert auf sogenannte Eins-a-Lagen, zudem muss ein Einzugsgebiet von mindestens 300.000 Einwohnern vorhanden sein, um die Risiken der Investition möglichst gering zu halten. Auch bei der Finanzierung wird Wert auf einen Eigenkapitalanteil von 45 Prozent im Konzern gelegt, der nicht dauerhaft unterschritten werden soll. Hier konnten im laufenden Jahr bereits alle anstehenden Refinanzierungen erfolgreich und zu attraktiven Konditionen abgeschlossen werden. Im Normalfall werden die Objekte langfristig im Bestand gehalten und es wird eine Buy-and-Build-Strategie verfolgt.

Um das operative Management der Immobilien kümmert sich der europäische Marktführer auf diesem Gebiet, die ebenfalls in der Hansestadt ansässige ECE Marketplaces GmbH & Co. KG (früher ECE Projektmanagement GmbH & Co. KG). Das im Markt unter der Kurzform bekannte Unternehmen ECE ist europäischer Marktführer im Management von Einkaufszentren und hat derzeit über 200 solcher Center unter Management. Damit hat die DES zweifelsfrei eine gute Wahl getroffen, da ECE über sehr große Erfahrung und Expertise bei der Ausrichtung der Center verfügt und eine hochwertige Einkaufsatmosphäre geschaffen wird. Erreicht wird dies auch über hochwertige Wareninszenierungen oder vielfältige andere Aktivitäten und Veranstaltungen, mit denen das Shopping zum Erlebnis wird. Für diesen Ansatz spricht, dass bei den in DES-Besitz befindlichen Centern im langjährigen Durchschnitt rund 500.000 bis 600.000 Personen die insgesamt 21 Objekte frequentieren.

Bereits vor der Corona-Pandemie, welche durch die Lockdowns in 2020 und auch im ersten Halbjahr 2021 spürbare Auswirkungen zeitigte, wurde in der Center-Konzeption die zunehmende Bedeutung des Online-Handels berücksichtigt. Hierzu zählt neben Click-and-Collect-Angeboten oder Shop-Lieferservices auch die Digital Mall, welche das Einkaufserlebnis und die Servicequalität für die Kunden im Center erhöht. Hinzu kommen laufend neue Angebote und Serviceleistungen, die sich aus der immer weiter voranschreitenden Integration des stationären Handels und des Online-Handels ergeben. Zusammen mit den hohen Anforderungen an die Standorte, an denen Investments getätigt werden, sollte sich dies auch bei der anhaltenden Veränderung in der Handelslandschaft auf mittlere und längere Sicht als erfolgreich erweisen.

Auch im ersten Halbjahr 2021 machten sich die teilweise noch bis Anfang Juni andauernden Geschäftsschließungen in Deutschland entsprechend im Zahlenwerk bemerkbar. Positiv zu vermerken ist jedoch, dass die Leute wieder in die Shoppingcenter zurückkommen. Laut DES-Chef Wellner lag die Kundenfrequenz per Ende Juli 2021 bei 77 Prozent des Vor-Corona-Niveaus. Mit Blick auf den weiteren Jahresverlauf geht man davon aus., dass die Geschäfte angesichts der fortschreitenden Impfungen weiter geöffnet bleiben können. Hierzu trägt man neben umfangreichen Hygiene- und Testmaßnahmen auch mit Impfangeboten in den Shoppingcentern bei. Dank der verbesserten Kundenfrequenzen haben sich auch die Umsatzerlöse der Mieter in den Centern wieder verbessert. Diese lagen im Juni bei 85 Prozent des Vorkrisenniveaus, besitzen aber durchaus noch weiteres Erholungspotenzial.

Die Vermietungsquote bewegt sich bei 93,8 Prozent nach 95,4 Prozent per Ende 2020. Trotz des leicht gestiegenen Leerstandes haben insbesondere in Deutschland die zuletzt deutlich verbesserten staatlichen Unterstützungsprogramme den Einzelhändlern etwas Entlastung gebracht. Der Fokus des Center-Managements liegt darauf, die im Wesentlichen durch die Pandemie entstandenen Leerstände mit attraktiven Konzepten nachzubelegen.

Leicht gestiegener Leerstand

Im Zahlenwerk der Deutschen EuroShop ergibt sich in den ersten sechs Monaten 2021 ein Umsatzrückgang von 6,5 Prozent auf 104,9 (112,3) Millionen Euro. Das EBIT sank im Vorjahresvergleich um 10 Prozent auf 70,5 (78,5) Millionen Euro, das Ergebnis vor Steuern und Bewertung verringerte sich auf 55,7 nach zuvor 62,1 Millionen Euro. Die bei der Immobiliengesellschaft herangezogenen sogenannten Funds from Operations (FFO) lagen bei 0,88 (0,97) Euro je DES-Aktie. Für das zweite Halbjahr geht das Management von einer weiteren Erholung aus. Unter der Prämisse, dass es nicht zu neuen flächendeckenden Lockdowns kommt, wird mit einem FFO für 2021 in einer Bandbreite zwischen 1,70 Euro und 1,90 Euro (Vorjahr 2,00 Euro) gerechnet. Mit einer Rückkehr der Erträge und des FFO je Aktie auf das Niveau der Pandemie ist vermutlich erst in 2023 zu rechnen. Dennoch sollte bereits im kommenden Jahr beim FFO wieder die 2-Euro-Marke überschritten werden.

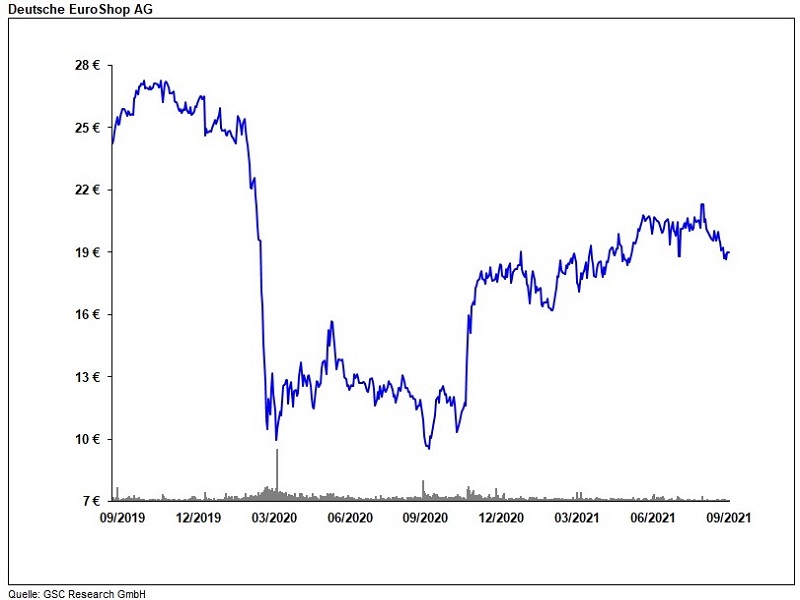

Die Deutsche-EuroShop-Aktie eignet sich für jene Investoren, die im Retailsektor investiert sein wollen, ohne jedoch direkt auf einzelne Konzepte beziehungsweise Modemarken oder sonstige Segmente zu setzen. Hierdurch wird natürlich eine breitere Streuung des Risikos erzielt und die guten Lagen der Objekte ermöglichen es, auch in eher schwierigen Zeiten einigermaßen auskömmliche FFO zu erwirtschaften. Für das aktuell laufende Jahr geht GSC Research davon aus, dass wieder eine deutlich verbesserte Dividende von in etwas unter der Hälfte des FFO je Aktie, also rund 0,70 Euro bis 0,80 Euro, ausgeschüttet werden kann. In 2022 besteht bei dem erwarteten FFO-Anstieg dann noch weiteres Potenzial. Beim aktuellen Aktienkurs von 18,80 Euro ergibt sich entsprechend eine erwartete Dividendenrendite von über 3,6 Prozent je Aktie und für das kommende Jahr klettert die Rendite in Richtung von 4,3 Prozent. Den fairen Wert je Aktie sehen wir im Bereich von 21 Euro je Anteilsschein, sodass die DES-Aktie derzeit eine gute „Halteposition“ darstellt. Bei Kursschwäche kann hier über (Nach-)Käufe nachgedacht werden, zumal die zu erwartende Dividendenrendite im aktuellen Niedrigzinsumfeld durchaus attraktiv ist und das Risikoprofil etwa verglichen mit einem reinen Modeunternehmen geringer ist.