Autor: Alexander Langhorst Bei der jüngsten Vorstellung der Zahlen für das Geschäftsjahr 2020 erklärte Konzernchef Bjørn Gulden: „Ich bin sehr froh, dass wir ein schwieriges Jahr 2020 mit einem – unter den gegebenen Umständen – guten vierten Quartal abgeschlossen haben.“ Dennoch stellte 2020 das bisher schwierigste Jahr dar, da man durch die COVID-19-Pandemie mit einer nie zuvor erlebten Situation konfrontiert gewesen ist. Trotz der Erholung in der zweiten Jahreshälfte ist die Pandemie auch aktuell noch sehr präsent, gleichwohl zeigte sich der PUMA-Chef zuversichtlich, dass 2021 ein besseres Jahr werden wird, als es 2020 für das Unternehmen gewesen ist.

Zunächst ein Blick zurück aufs Geschäftsjahr 2020, welches ganz im Zeichen der Belastungen durch die Pandemie stand. Hier wirkten sich insbesondere der erste Lockdown im Frühjahr und ein ausgesprochen schwaches zweites Quartal entsprechend belastend aus. Insgesamt verringerten sich die Umsatzerlöse um 4,9 Prozent auf 5,234 (Vorjahr 5,502) Milliarden Euro. Währungsbereinigt fiel der Rückgang mit 1,4 Prozent deutlich moderater aus. Bei einer auf 47,0 (48,8) Prozent gesunkenen Rohertragsmarge reduzierte sich das operative Ergebnis (EBIT) signifikant auf 209,2 Millionen Euro nach 440,2 Millionen Euro im Vorjahreszeitraum. Unter dem Strich ergab sich ein Konzernergebnis von 78,9 nach zuvor 262,4 Millionen Euro. Dies entsprach einem Ergebnis je Aktie von 0,53 (1,76) Euro. Die Anteilseigner dürfen sich nach der Nullrunde in 2020 mit einem Betrag von 0,16 Euro immerhin wieder über eine kleine Anlaufdividende freuen. Die Ausschüttungshöhen von 0,35 Euro fürs Geschäftsjahr 2018 und 1,25 Euro für 2017 liegen allerdings noch in weiter Ferne.

Im Großhandelsgeschäft verringerten sich die Umsatzerlöse im Jahresvergleich währungsbereinigt um 4,0 Prozent auf 3,810 Milliarden Euro. Hier wirkten sich insbesondere die staatlich angeordneten Lockdown-Perioden im stationären Handel aus, welche weltweit nahezu alle bearbeiteten Märkte – wenn auch zum Teil zeitverzögert – getroffen haben. Das Direct-to-Customer-Geschäft (DTC) von PUMA umfasst sowohl die eigenen Retailaktivitäten als auch den E-Commerce. Hier konnte trotz Belastungen durch die Lockdowns im eigenen stationären Geschäft auf Gesamtjahresbasis der Umsatz währungsbereinigt um 6,4 Prozent auf 1,425 Milliarden Euro ausgeweitet werden. Der Anstieg geht dabei zu großen Teilen auf die eigenen E-Commerce-Aktivitäten zurück. Diese konnten durch verstärkte Marketingmaßnahmen, erfolgreiche Werbeaktionen und verbesserte Abläufe in der Logistik um über 60 Prozent zulegen. Insgesamt erhöhte sich der Anteil des DTC-Geschäfts am Konzernumsatz leicht auf 27,2 (25,4) Prozent.

Positive Impulse auf der Produkt- und Marketingseite markierten 2020 die Einführung des Fußballschuhs FUTURE Z 1.1 mit Neymar Jr. sowie der erfolgreiche Marktstart neuer Performance-Laufschuhe mit der patentierten NITRO-Technologie. Neben dem Gewinn der Formel-1-Weltmeisterschaft durch den PUMA-Markenbotschafter Lewis Hamilton konnte der Pop-Superstar Dua Lipa als neue Markenbotschafterin für das PUMA-Frauensegment gewonnen werden. Zudem wurde eine Kooperation mit Nintendo für eine Super-Mario-Kollektion bekannt gegeben.

Mit Blick auf die Entwicklung im laufenden Jahr 2021 merkte der PUMA-Chef bei der Zahlenvorstellung an, dass die Pandemie „leider immer noch präsent“ sei und „sich negativ auf unser Geschäft auswirkt“. Angesichts der auch in 2021 noch andauernden Schließungen des Handels in vielen Ländern geht das PUMA-Management auch im Verlauf des Jahres 2021 von weiteren Belastungen aus. Insbesondere das erste und auch der Beginn des zweiten Quartals dürften hiervon betroffen sein. Ab der zweiten Jahreshälfte wird mit einer starken Verbesserung gerechnet. Konkret stellt das Management auf der Umsatzseite einen moderaten währungsbereinigten Anstieg und auf der Ergebnisseite eine deutliche Verbesserung in Aussicht. Ausgehend hiervon, erwartet GSC Research ein Wachstum beim Umsatz in die Region von 5,5 Milliarden Euro oder leicht darüber. Das EBIT sollte sich in Richtung 400 Millionen Euro verbessern. Unter dem Strich dürfte sich daraus ein Überschuss im Bereich von rund 200 Millionen Euro oder etwa 1,35 Euro je Aktie ergeben. Bei der Dividende können wir uns eine Anhebung in Richtung einer Ausschüttung von 0,50 Euro je Anteilsschein vorstellen.

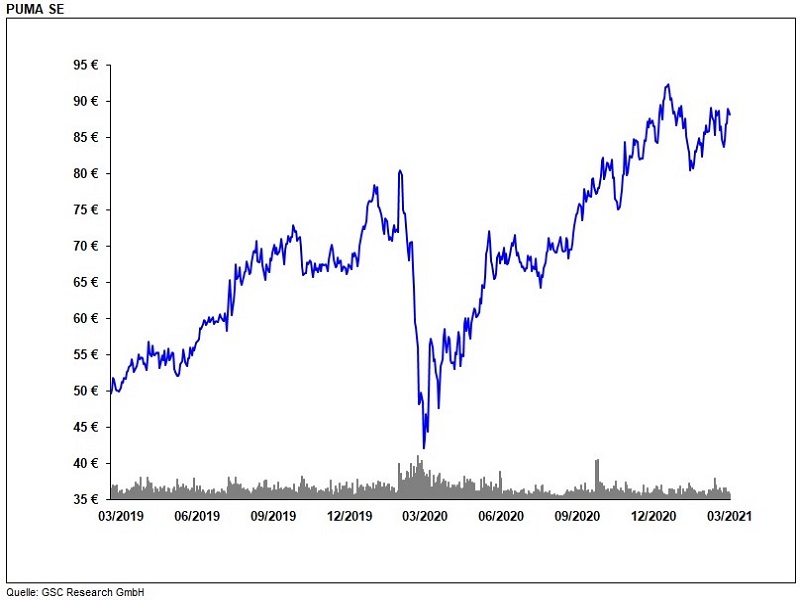

Auf Basis der erwarteten Entwicklung – die eine Normalisierung des öffentlichen Lebens und der Handelsaktivitäten ab dem Frühsommer unterstellt – wird die PUMA-Aktie beim aktuellen Kurs von rund 86 Euro mit einem erwarteten 2021er-KGV von gut 62 bewertet. Auch wenn sich dieses bei weiterhin positiver Entwicklung in 2022 in Richtung 40 verringern sollte, scheint der Anteilsschein auf dem aktuellen Niveau am Markt ordentlich bepreist zu sein. Hierfür spricht auch ein Vergleich mit dem Kurs- und Ergebnisniveau vor der COVID-19-Pandemie: Bei einem deutlich besseren Ergebnis lag der Höchstkurs zu Beginn des Jahres 2020 bei gut 80 Euro, der zwischenzeitliche Rückgang auf fast 40 Euro konnte seither mehr als kompensiert werden und zu Jahresbeginn 2021 wurden gar Kurse über 90 Euro erreicht. Den fairen Wert der PUMA-Aktie sieht GSC Research im Bereich von 70 Euro, sodass sich derzeit keine neuen Engagements aufdrängen.